Como ser um empreendedor com pouco dinheiro

Crescer seu negócio do zero com pouco dinheiro é possível, mas exige percepções e estratégias que você talvez não espere.

A análise de crédito é uma etapa essencial para quem busca empréstimos ou financiamentos. Trata-se de um processo em que instituições financeiras avaliam o risco de conceder crédito, considerando fatores como score, histórico de pagamentos, renda e dívidas ativas. O objetivo é entender se o solicitante tem condições de assumir as parcelas sem comprometer o orçamento. Compreender o que é análise de crédito e como ela funciona pode aumentar suas chances de aprovação e ajudar a construir um relacionamento financeiro mais sólido. A seguir, veja como esse processo é realizado e o que você pode fazer para melhorar sua avaliação.

A análise de crédito é um processo fundamental utilizado pelas instituições financeiras para avaliar o risco envolvido na concessão de crédito a solicitantes.

Esta análise de crédito examina diversos fatores, incluindo o score do solicitante, seu histórico de crédito e sua capacidade de pagamento. Também são revisadas eventuais dívidas em atraso e a estabilidade financeira geral.

As instituições buscam prevenir o superendividamento, garantindo que os solicitantes possam administrar suas obrigações de pagamento. A aprovação do crédito depende dessas avaliações, que exigem a coleta de informações pessoais com o consentimento do indivíduo, mantendo sempre a confidencialidade e a conformidade com as normas.

O processo de análise de crédito envolve uma revisão sistemática da situação financeira de um solicitante para determinar sua capacidade de quitar os valores emprestados.

Essa análise de crédito avalia a renda e as dívidas do solicitante, seu score de crédito e o histórico de crédito. As instituições financeiras verificam dívidas pendentes consultando órgãos de proteção ao crédito, pois registros negativos podem reduzir o score e impactar a aprovação.

O processo de análise também considera a estabilidade da renda, assegurando que o total das dívidas não ultrapasse 30% da renda mensal do solicitante.

Todos esses fatores informam os credores sobre o risco de crédito, influenciando as condições de pagamento do empréstimo e a decisão final de aprovação.

Os principais componentes da análise de crédito desempenham um papel crucial na avaliação da saúde financeira de um solicitante.

Os fatores centrais incluem a própria análise de crédito, que examina dados pessoais como CPF e renda. O score de crédito, fornecido por birôs de crédito (como Serasa e SPC Brasil), classifica os solicitantes em uma pontuação (geralmente de 0 a 1.000), influenciando diretamente as chances de aprovação.

O histórico de crédito é analisado em busca de dívidas em atraso ou apontamentos negativos registrados nos órgãos de proteção ao crédito. Além disso, a capacidade de pagamento avalia se as obrigações mensais de dívida do solicitante se mantêm dentro do limite recomendado de 30% da sua renda.

Juntos, esses elementos garantem uma avaliação de crédito completa, orientando os credores em suas decisões financeiras.

Ao avaliar a capacidade financeira dos solicitantes, a importância da análise de crédito torna-se evidente. Essa análise de crédito é essencial para que as instituições financeiras possam medir o risco de inadimplência associado a um empréstimo.

Examinando o histórico de crédito e o score, os credores avaliam a capacidade de pagamento e o perfil financeiro do solicitante. Uma avaliação de crédito minuciosa não apenas ajuda a minimizar as taxas de inadimplência para a instituição, mas também permite que os consumidores consigam condições de crédito mais favoráveis, como taxas de juros mais baixas.

Entender a importância da análise de crédito promove um comportamento financeiro responsável, contribuindo para a estabilidade geral do sistema financeiro.

Sim, a análise de crédito online e se tornou uma prática cada vez mais comum e acessível.

Plataformas digitais, como a do SPC Brasil e da Serasa, permitem que os próprios usuários consultem seu score de crédito e obtenham relatórios detalhados após realizarem um cadastro simples.

Esse processo online agiliza a análise de crédito, permitindo uma consulta de crédito online eficiente tanto para CPF quanto para CNPJ.

As instituições financeiras também se beneficiam de avaliações mais rápidas e seguras, contribuindo para uma tomada de decisão mais informada. Ao terem acesso facilitado aos seus dados pessoais e de crédito, os solicitantes podem entender melhor sua situação financeira e, com isso, melhorar suas chances de aprovação para empréstimos e outros produtos de crédito.

A análise de crédito online capacita os indivíduos a terem mais controle sobre seu futuro financeiro.

Melhorar as chances de aprovação de crédito é um objetivo fundamental para muitas pessoas que buscam acesso a empréstimos ou outros produtos financeiros.

Para aprimorar o resultado da sua análise de crédito, considere estas dicas práticas:

A análise de crédito é um processo fundamental para avaliar a capacidade de pagamento de uma pessoa ou empresa antes da concessão de crédito. Ao analisar aspectos cruciais como histórico de crédito, renda e estabilidade financeira, os credores podem tomar decisões mais seguras e acertadas.

Essa análise é decisiva não apenas para conseguir empréstimos e financiamentos, mas também para gerenciar os riscos financeiros envolvidos. Como vimos, diversos profissionais e instituições podem realizar essa análise, e também existem opções práticas para consulta online.

Compreender como funciona a análise de crédito e manter um bom perfil financeiro pode aumentar significativamente suas chances de aprovação em um financiamento e abrir portas para melhores oportunidades financeiras.

Crescer seu negócio do zero com pouco dinheiro é possível, mas exige percepções e estratégias que você talvez não espere.

Navegue pelos segredos da amortização de empréstimos e descubra como pagamentos estratégicos podem reduzir significativamente seus juros — liberte sua vida financeira hoje.

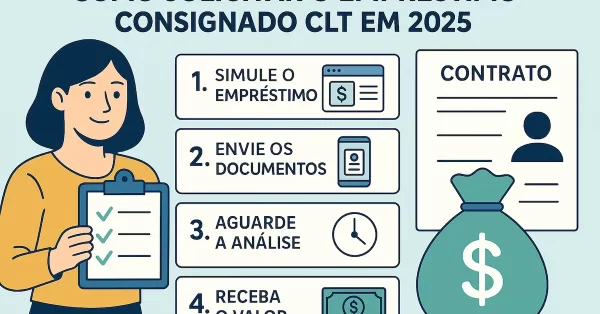

O novo empréstimo consignado CLT surge como uma solução inovadora e acessível, projetada para beneficiar trabalhadores formais, motoristas e entregadores de aplicativos. Com a modernização do processo, a contratação se torna mais simples e rápida, aderindo às necessidades do mercado atual. Continue a leitura para saber mais! Quem tem direito ao empréstimo consignado CLT: critérios […]

Você sabe o que é o empréstimo consignado? Neste artigo te damos algumas dicas sobre o tema! Confira!

Saiba quais as vantagens de uma simulação de empréstimo na sua vida financeira. Confira!

Um empréstimo muitas vezes não é aprovado por inúmeros fatores. Um deles são seus antecedentes Confira os motivos!