Como ser um empreendedor com pouco dinheiro

Crescer seu negócio do zero com pouco dinheiro é possível, mas exige percepções e estratégias que você talvez não espere.

Antes de solicitar um empréstimo, é importante conhecer os requisitos de idade exigidos pelas instituições financeiras. No Brasil, a regra geral estabelece que o solicitante deve ter pelo menos 18 anos, mas algumas instituições podem exigir idades mínimas mais altas ou até limites máximos. Entender essas regras ajuda você a tomar decisões financeiras mais seguras e evita surpresas no momento de contratar um empréstimo.

Entender os critérios de elegibilidade para empréstimos é essencial para quem considera solicitar crédito.

Existem variações nas restrições de idade entre diferentes instituições financeiras, com algumas permitindo que indivíduos mais jovens solicitem. Embora não existam requisitos legais de idade específicos para empréstimos pessoais, os bancos frequentemente implementam suas próprias políticas.

Independentemente da idade, os candidatos devem demonstrar uma renda estável e margem consignável disponível, garantindo que possam gerenciar o empréstimo de forma responsável.

O empréstimo consignado possui políticas internas que variam entre os bancos.

Pontos-chave a serem considerados:

Estar ciente desses requisitos de idade é vital para qualquer pessoa que esteja considerando um empréstimo.

A idade mínima para solicitar empréstimos com desconto em folha (empréstimo consignado) é geralmente fixada em 18 anos. No entanto, algumas instituições financeiras, como o Banco Mercantil, exigem que os solicitantes tenham pelo menos 22 anos.

Não há uma idade mínima legalmente definida para o empréstimo consignado, permitindo que os bancos estabeleçam suas próprias políticas internas.

A maioria das instituições concede esses empréstimos a indivíduos com renda estável, assegurando que as deduções automáticas na folha de pagamento possam ser realizadas.

Os candidatos típicos incluem trabalhadores com carteira assinada, aposentados e pensionistas do INSS, e servidores públicos. Esse critério de elegibilidade ajuda a garantir que os tomadores de empréstimo possam gerenciar seus pagamentos de forma eficaz.

Restrições de idade para solicitações de empréstimo variam consideravelmente entre as instituições financeiras, influenciando quem pode se qualificar para empréstimos consignados.

Além disso, enquanto muitos bancos impõem um limite de idade superior de 80 anos, outros podem oferecer empréstimos a indivíduos de até 90 anos sob condições específicas.

Compreender essas variações é fundamental para obter um empréstimo consignado.

Muitos idosos buscam assistência financeira por meio de empréstimos consignados, mas frequentemente encontram desafios específicos diferentes dos tomadores mais jovens.

A idade máxima para fazer um empréstimo pode variar, e os idosos podem ter mais dificuldade em atender às políticas de crédito dos bancos.

O empréstimo consignado para aposentados está disponível, mas condições mais rigorosas podem ser aplicadas dependendo da idade.

Muitas instituições focam na estabilidade de renda, o que pode ser um ponto de atenção para alguns aposentados.

É essencial que os idosos pesquisem diversas instituições financeiras para identificar opções de empréstimo personalizadas que se alinhem com suas situações únicas de idade e renda, garantindo que tomem decisões informadas.

A estabilidade da renda desempenha um papel crucial no processo de aprovação de empréstimos, particularmente no empréstimo consignado. Os credores priorizam tomadores com renda consistente, garantindo que possam gerenciar os pagamentos de forma eficaz.

Os critérios de elegibilidade geralmente incluem:

Compreender os limites de idade para empréstimo consignado também é essencial, já que esta modalidade visa mitigar riscos por meio de deduções automáticas na folha de pagamento, reforçando a importância de uma renda estável para a aprovação e a segurança financeira.

Aposentados que buscam empréstimos consignados devem atender a requisitos específicos que podem variar entre as instituições financeiras.

Uma fonte de renda estável continua sendo essencial para a aprovação, especialmente para aposentados. Algumas instituições podem oferecer opções para indivíduos com 75 anos ou mais, mas aposentados mais jovens geralmente encontram mais opções disponíveis.

É aconselhável que os aposentados consultem várias instituições financeiras para entender os requisitos de idade e os critérios de elegibilidade relevantes para sua situação.

A idade pode influenciar significativamente os termos e condições dos empréstimos, especialmente os consignados.

Os principais fatores incluem

Compreender esses aspectos é essencial para gerenciar o empréstimo consignado de forma eficaz.

Tomadores de empréstimo com 80 anos ou mais frequentemente enfrentam desafios únicos, já que muitos bancos impõem limites de idade e condições mais rigorosas.

Embora não haja idade máxima legal para empréstimo consignado, as instituições limitam a elegibilidade em torno dos 80 anos.

Para aposentados e pensionistas com mais de 80 anos, conseguir um empréstimo consignado pode ser mais difícil devido a termos restritivos e prazos de pagamento mais curtos.

Alguns bancos podem considerar empréstimos para idosos com 90 anos ou mais, mas essas opções são raras e vêm com ainda mais restrições.

A contratação de um seguro prestamista (um tipo de seguro de vida vinculado ao empréstimo) pode, em alguns casos, melhorar as chances de aprovação, sendo importante pesquisar credores que ofereçam opções adequadas para essa faixa etária.

Para muitos indivíduos mais velhos buscando empréstimos, a exigência ou oferta de um seguro de vida pode impactar o processo. As instituições financeiras oferecem o seguro prestamista, que garante a quitação ou amortização do saldo devedor em caso de morte ou invalidez do tomador.

Embora não seja sempre obrigatório por lei para todos os empréstimos, ter o seguro pode melhorar as chances de aprovação, especialmente para idades mais avançadas, ao reduzir o risco para o credor.

Tomadores com mais de 80 anos podem encontrar o seguro prestamista como um fator mais relevante ou até exigido por algumas políticas de crédito.

Idosos devem verificar as condições e custos desse seguro ao analisar as opções de empréstimo.

Em resumo, entender a idade mínima para solicitar um empréstimo é crucial. Geralmente, é preciso ter pelo menos 18 anos, mas os requisitos exatos de idade podem variar conforme a instituição financeira e o tipo de empréstimo, como o consignado.

Idosos e aposentados podem encontrar critérios e condições diferentes, como limites de prazo e taxas de juros específicas, além da possibilidade de contratação de seguro prestamista. Pesquisar as regras de elegibilidade e comparar as ofertas é fundamental para tomar decisões financeiras informadas.

Crescer seu negócio do zero com pouco dinheiro é possível, mas exige percepções e estratégias que você talvez não espere.

Navegue pelos segredos da amortização de empréstimos e descubra como pagamentos estratégicos podem reduzir significativamente seus juros — liberte sua vida financeira hoje.

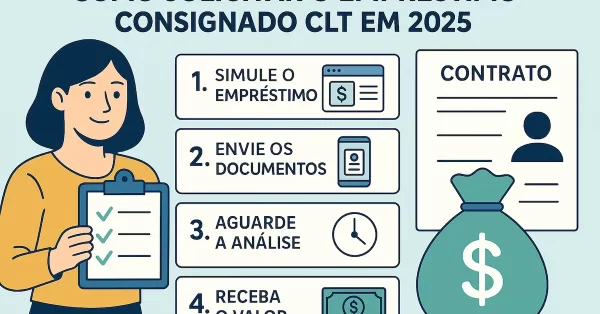

O novo empréstimo consignado CLT surge como uma solução inovadora e acessível, projetada para beneficiar trabalhadores formais, motoristas e entregadores de aplicativos. Com a modernização do processo, a contratação se torna mais simples e rápida, aderindo às necessidades do mercado atual. Continue a leitura para saber mais! Quem tem direito ao empréstimo consignado CLT: critérios […]

Você sabe o que é o empréstimo consignado? Neste artigo te damos algumas dicas sobre o tema! Confira!

Saiba quais as vantagens de uma simulação de empréstimo na sua vida financeira. Confira!

Um empréstimo muitas vezes não é aprovado por inúmeros fatores. Um deles são seus antecedentes Confira os motivos!