Como ser um empreendedor com pouco dinheiro

Crescer seu negócio do zero com pouco dinheiro é possível, mas exige percepções e estratégias que você talvez não espere.

Como conseguir crédito com sucesso? Primeiro analise suas necessidades financeiras e crie um orçamento detalhado para avaliar a viabilidade. Pesquise diversas instituições financeiras em busca de condições de empréstimo favoráveis, com foco em taxas de juros e custos totais.

Compreenda sua capacidade de crédito mantendo pagamentos em dia e monitorando sua pontuação de crédito. Explore fontes alternativas de crédito, como cooperativas de crédito e fintechs, para opções competitivas.

Por fim, utilize recursos de educação financeira para uma tomada de decisão informada e para aprimorar seu conhecimento sobre este assunto.

Ao analisar necessidades financeiras, é essencial definir claramente o propósito do empréstimo, pois isso ajuda a alinhar seus objetivos financeiros.

Uma lista detalhada de necessidades e objetivos deve especificar o valor necessário, evitando o superendividamento.

Avaliar sua situação financeira atual, incluindo renda, despesas e dívidas existentes, permite uma avaliação realista do valor do empréstimo que pode ser quitado.

Pesquisar diferentes tipos de opções de crédito, como empréstimos pessoais ou garantidos, é vital.

Utilizar recursos como o SPC Brasil pode aprimorar a análise de crédito, melhorando suas chances de conseguir um financiamento favorável de instituições financeiras.

Avaliar um orçamento com cuidado é vital para quem considera fazer um empréstimo. É importante analisar a renda mensal e as despesas fixas para determinar um pagamento acessível.

Especialistas financeiros recomendam manter a dívida total, incluindo os novos pagamentos do empréstimo, abaixo de 30% da renda mensal para manter a estabilidade.

Ao criar um orçamento detalhado, é possível identificar onde cortar gastos, liberando espaço para os pagamentos do empréstimo.

Além disso, levar em conta despesas inesperadas é essencial para cumprir as obrigações financeiras. A revisão e o ajuste regular do orçamento após contratar o empréstimo ajudam a garantir finanças sustentáveis e prevenir a inadimplência.

Pesquisar instituições financeiras é um passo essencial para quem busca crédito, ajudando a entender as opções e encontrar as melhores condições de empréstimo.

Para navegar efetivamente por esse processo, considere:

Encontrar o tipo certo de crédito é importante para gerenciar as necessidades financeiras de forma eficaz.

Quem busca opções de crédito deve considerar as características de cada tipo. Empréstimos pessoais oferecem flexibilidade, mas geralmente têm taxas mais altas.

Em contrapartida, empréstimos consignados, com pagamentos descontados da folha de pagamento, apresentam taxas menores, sendo ideais para quem tem renda estável.

Financiamentos são voltados para a compra de bens específicos (como veículos ou imóveis), geralmente oferecendo taxas reduzidas devido à garantia do próprio bem.

Empréstimos garantidos exigem um ativo (como imóvel ou veículo já quitado) como garantia, o que pode aumentar as chances de aprovação e reduzir as taxas.

Avaliar sua situação financeira ajuda a escolher a melhor opção para conseguir crédito.

Entender as taxas de juros e o Custo Efetivo Total (CET) é essencial ao considerar contratar um empréstimo. A conscientização sobre esses fatores impacta significativamente as decisões financeiras.

Para fazer escolhas informadas, os tomadores de empréstimo devem:

Ao considerar empréstimos, a conscientização sobre possíveis golpes é essencial para proteger suas finanças. É importante evitar problemas que prejudiquem seu score de crédito.

Sempre verifique se o credor é regulamentado pelo Banco Central do Brasil; isso garante a operação legal da instituição.

Tenha cautela com ofertas que prometem empréstimos fáceis ou aprovações garantidas, pois isso frequentemente sinaliza golpes.

Credores legítimos não pedem depósitos iniciais ou taxas antes da liberação do empréstimo.

Pesquise a reputação do credor e busque referências para avaliar sua confiabilidade.

Proteja suas informações pessoais, compartilhando-as apenas com instituições financeiras verificadas e em ambientes seguros. Mantenha-se informado para tomar decisões financeiras seguras.

Estabelecer pagamentos mensais gerenciáveis é essencial para manter a saúde financeira e evitar a inadimplência. Para isso:

Simular cenários de empréstimo fornece insights valiosos sobre o processo e ajuda a tomar decisões financeiras informadas. A simulação em sites de instituições financeiras ou comparadores permite inserir diferentes valores e prazos, analisando potenciais pagamentos mensais e custos totais.

Ao ajustar variáveis como taxas de juros e prazos, é possível identificar as melhores opções para conseguir um financiamento que se encaixe no orçamento.

Muitos simuladores exibem o Custo Efetivo Total (CET), garantindo transparência sobre todos os custos associados ao empréstimo.

Essa preparação ajuda a entender como diferentes condições impactam os orçamentos mensais, mantendo os pagamentos gerenciáveis dentro dos planos financeiros.

Preparar a documentação necessária é um passo crucial no processo de solicitação de empréstimo. A organização adequada desses documentos pode aumentar significativamente as chances de aprovação de crédito.

Itens essenciais incluem:

Manter a documentação atualizada e organizada demonstra responsabilidade aos credores.

Essa preparação minuciosa agiliza o processo e garante que todas as informações necessárias estejam prontas ao solicitar um empréstimo.

Quitar dívidas existentes é um passo essencial para melhorar a saúde financeira e a credibilidade. Ao focar em quitar débitos, você aumenta seu score de crédito, vital para conseguir novo crédito.

Pagar dívidas antigas reduz a relação dívida/renda, aumentando as chances de aprovação de empréstimos futuros.

Essa estratégia libera espaço no orçamento para novos pagamentos sem sobrecarregar sua capacidade financeira.

Além disso, verificar regularmente seu relatório de crédito em busca de erros ou informações desatualizadas pode ajudar a melhorar seu score.

Demonstrar gestão financeira responsável por meio da quitação de dívidas melhora seu perfil como tomador de crédito.

Entender seu score de crédito é essencial para quem deseja melhorar a situação financeira. Um score mais alto aumenta as chances de aprovação para empréstimos e pode resultar em condições melhores, como juros menores.

Para monitorar seu score efetivamente:

Melhorar a credibilidade financeira exige esforço consistente e atenção aos hábitos financeiros.

Monitore regularmente seu score de crédito através de órgãos como Serasa e SPC Brasil para identificar áreas de melhoria.

Pagamentos pontuais das dívidas são essenciais; um histórico de pagamentos forte aumenta sua credibilidade.

Além disso, manter seus dados atualizados no Cadastro Positivo reflete um comportamento de pagamento positivo, ajudando seu score.

Manter suas informações financeiras corretas e atualizadas é fundamental; dados incorretos podem prejudicar sua avaliação.

Quitar dívidas pendentes antes de solicitar novos créditos melhora significativamente suas chances de obter condições de empréstimo favoráveis.

Quando se busca melhorar as opções financeiras, explorar fontes de crédito alternativas pode ser uma estratégia benéfica, muitas vezes oferecendo condições melhores ou acesso mais rápido a fundos.

Considere estas alternativas:

Recursos de educação financeira são essenciais para ajudar a navegar pelas complexidades de crédito e empréstimos.

Acessar blogs e artigos de fontes confiáveis, como o SPC Brasil, ajuda a entender como melhorar seu score e gerenciar suas finanças.

Participar de workshops ou cursos aumenta o conhecimento financeiro, oferecendo dicas para conseguir crédito e como tomar decisões de empréstimo informadas.

Utilizar simuladores online de instituições financeiras e comparadores permite comparar ofertas facilmente.

Programas comunitários focados em educação financeira também fornecem informações valiosas sobre como melhorar a credibilidade, capacitando você a tomar controle do seu futuro financeiro.

Procurar aconselhamento financeiro profissional pode beneficiar muito quem deseja navegar nas complexidades de crédito e empréstimos.

Especialistas oferecem insights sobre sua situação financeira pessoal, ajudando a tomar decisões eficazes. A análise deles pode ajudar a melhorar seu score e credibilidade de crédito.

Vantagens de buscar ajuda profissional:

Em resumo, conseguir crédito exige planejamento e conhecimento. Analisando necessidades financeiras, avaliando orçamentos e pesquisando instituições, você toma decisões informadas.

Selecionar o tipo certo de crédito e entender as taxas de juros e o CET são passos essenciais. Melhorar a credibilidade e explorar fontes alternativas abrem mais opções.

Utilizar recursos de educação financeira e buscar aconselhamento profissional aumentam seu conhecimento e confiança. Com essas estratégias, é possível navegar com sucesso pelo cenário de crédito e alcançar seus objetivos financeiros.

Precisa de um empréstimo pessoal ou outra modalidade de crédito? Compare as melhores ofertas no Cotecompare e encontre a opção ideal para você.

Crescer seu negócio do zero com pouco dinheiro é possível, mas exige percepções e estratégias que você talvez não espere.

Navegue pelos segredos da amortização de empréstimos e descubra como pagamentos estratégicos podem reduzir significativamente seus juros — liberte sua vida financeira hoje.

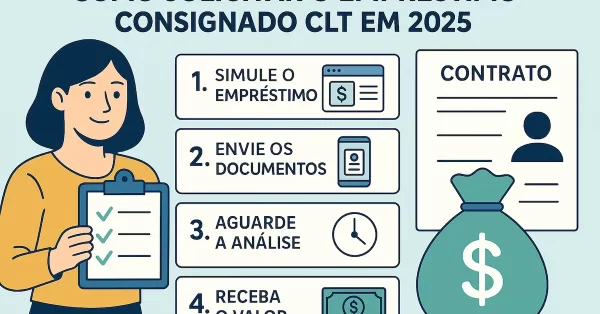

O novo empréstimo consignado CLT surge como uma solução inovadora e acessível, projetada para beneficiar trabalhadores formais, motoristas e entregadores de aplicativos. Com a modernização do processo, a contratação se torna mais simples e rápida, aderindo às necessidades do mercado atual. Continue a leitura para saber mais! Quem tem direito ao empréstimo consignado CLT: critérios […]

Você sabe o que é o empréstimo consignado? Neste artigo te damos algumas dicas sobre o tema! Confira!

Saiba quais as vantagens de uma simulação de empréstimo na sua vida financeira. Confira!

Um empréstimo muitas vezes não é aprovado por inúmeros fatores. Um deles são seus antecedentes Confira os motivos!