Como ser um empreendedor com pouco dinheiro

Crescer seu negócio do zero com pouco dinheiro é possível, mas exige percepções e estratégias que você talvez não espere.

Conseguir um empréstimo com taxas de juros baixas exige planejamento e atenção a detalhes que fazem toda a diferença. Manter um bom score de crédito, comparar ofertas entre instituições financeiras e analisar o Custo Efetivo Total (CET) são passos essenciais para obter as melhores condições. Além disso, modalidades como o empréstimo com garantia podem reduzir significativamente os custos, enquanto a disciplina financeira aumenta as chances de aprovação. Quer saber todas as estratégias para conquistar crédito mais barato em 2025? Continue lendo e descubra.

As taxas de juros são um fator crucial no processo de empréstimo, pois determinam o custo final que o tomador pagará pelo dinheiro emprestado.

Para empréstimos pessoais, as taxas de juros médias no Brasil podem ser significativas, mas é possível encontrar taxas mais baixas em modalidades como empréstimos com garantia.

A Taxa Selic, taxa básica de juros da economia brasileira, influencia diretamente essas taxas; quando a Selic está alta, os custos dos empréstimos tendem a aumentar.

Os juros são calculados sobre o valor principal somado aos juros acumulados anteriormente (juros compostos), o que torna empréstimos com prazos mais longos geralmente mais caros no total.

Compreender o Custo Efetivo Total (CET) é vital, pois ele inclui todas as taxas e encargos, permitindo uma comparação real entre diferentes ofertas.

Um bom perfil de crédito pode levar a condições de empréstimo mais vantajosas, por isso é importante saber como construir e manter um bom score de crédito.

Um score de crédito forte é essencial para quem busca um empréstimo com taxas de juros baixas. Credores veem tomadores com pontuações altas como de menor risco, o que aumenta as chances de conseguir um empréstimo com condições mais vantajosas.

Geralmente, manter um score acima de 700 pontos qualifica o consumidor para termos de empréstimo mais favoráveis. As instituições financeiras consultam scores de crédito em instituições financeiras como Serasa ou SPC durante o processo de análise e aprovação.

Quitar dívidas existentes e realizar pagamentos em dia são ações que melhoram o score de crédito, facilitando a obtenção de empréstimos com juros baixos. Um bom score não influencia apenas as propostas de empréstimo, mas melhora as oportunidades financeiras de modo geral.

Ao buscar as melhores opções de crédito, comparar ofertas de diferentes instituições financeiras é um passo essencial para os tomadores. Esse processo permite avaliar valores totais, parcelas, taxas de juros e, assim, descobrir as melhores ofertas de empréstimo disponíveis.

Utilizar um simulador de empréstimo online ajuda a identificar custos mais baixos.

Os tomadores devem considerar diferentes tipos de empréstimo, incluindo o empréstimo com garantia de imóvel, pois essa modalidade frequentemente apresenta juros mais baixos.

Uma comparação cuidadosa dos termos e condições pode levar a opções de pagamento mais favoráveis, reduzindo o peso financeiro e garantindo uma decisão mais consciente e econômica.

Empréstimos garantidos e não garantidos representam duas categorias principais de crédito disponíveis.

Um empréstimo garantido exige uma garantia (como um imóvel ou veículo), o que geralmente resulta em taxas de juros mais baixas, como no caso do empréstimo com garantia de imóvel.

Por outro lado, os empréstimos não garantidos não exigem garantia, mas normalmente vêm com taxas de juros mais altas.

Tomadores com bom histórico de crédito podem conseguir juros baixos em ambas as modalidades, enquanto aqueles com scores mais baixos podem enfrentar taxas mais elevadas, especialmente nos empréstimos não garantidos.

Empréstimos garantidos muitas vezes oferecem limites de crédito maiores e condições de pagamento mais acessíveis, tornando-os uma escolha favorável para quem busca valores mais altos ou parcelas menores.

Como encontrar as melhores instituições financeiras para conseguir empréstimos com juros baixos? Pesquisar é essencial para identificar bancos que oferecem taxas competitivas.

Os passos principais incluem:

Essas medidas ajudam os tomadores a tomar decisões informadas e a encontrar empréstimos pessoais online com juros mais baixos.

Um simulador de empréstimo permite comparar diversas ofertas de crédito rapidamente, ajudando a identificar juros baixos e a melhor proposta de empréstimo para seu perfil. Ao inserir informações básicas e o valor desejado, o usuário recebe estimativas personalizadas de parcelas e taxas, incluindo o total a pagar e o Custo Efetivo Total (CET).

Esse processo é rápido, seguro e não afeta sua análise de crédito. Especialmente para empréstimos com garantia de imóvel, onde taxas de juros mais baixas podem ser encontradas, os simuladores se mostram uma ferramenta valiosa para garantir condições de empréstimo mais favoráveis.

Ao procurar por empréstimos com juros baixos, pode ser vantajoso explorar os diversos programas governamentais criados para apoiar necessidades financeiras específicas dos brasileiros.

Esses programas frequentemente oferecem condições favoráveis e taxas mais baixas que as de empréstimos tradicionais, tornando-os uma opção viável para muitos. Alguns exemplos incluem:

Reduzir as dívidas existentes é um passo crucial para melhorar a saúde financeira e aumentar as chances de conseguir empréstimos com taxas de juros baixas.

Ao consolidar dívidas, é possível unificar vários empréstimos com juros altos em um único pagamento com taxa menor, simplificando o processo de pagamento de dívidas.

Priorizar dívidas com taxas de juros mais altas, como as de cartões de crédito e cheque especial, gera economias significativas a longo prazo.

Negociar dívidas diretamente com os credores também pode melhorar seu score de crédito.

Utilizar renda inesperada, como bônus ou reembolsos de impostos, para quitar dívidas é uma estratégia eficaz para economizar e facilitar o acesso a crédito com juros baixos ao solicitar um novo empréstimo pessoal.

O momento da solicitação de empréstimo pode impactar significativamente as taxas de juros oferecidas. Entender o momento certo pode ajudar a garantir empréstimos com juros baixos.

Considere estes fatores:

Explorar opções de pagamento antecipado pode ser uma estratégia vantajosa para os tomadores que buscam minimizar o custo total do empréstimo. Ao antecipar o pagamento, total ou parcial, é possível reduzir significativamente o valor total a pagar, pois juros e taxas futuros deixam de incidir sobre o saldo devedor amortizado.

Muitas instituições permitem pagamentos parciais, que podem reduzir o valor das parcelas futuras ou o prazo do empréstimo. No entanto, é essencial fazer uma análise de custo e verificar as condições contratuais para entender eventuais penalidades de pagamento antecipado que possam ser aplicadas.

Sempre confira as regras do seu contrato antes de realizar um pagamento antecipado.

Negociar os termos do empréstimo é um passo crucial para quem busca condições de empréstimo favoráveis. Para ter sucesso, considere algumas estratégias-chave:

Além disso, pergunte sobre opções para ajustar os termos, como a frequência de pagamento ou a possibilidade de pagamento antecipado sem penalidades, para aumentar a flexibilidade.

Construir confiança com o credor pode levar a termos de pagamento mais flexíveis, garantindo uma experiência de empréstimo melhor e mais adequada à sua realidade.

Para manter um bom histórico de crédito, pague as dívidas em dia e evite pagamentos atrasados, assim sua credibilidade melhora com os credores, levando a melhores propostas de empréstimos pessoais.

Utilizar empréstimos garantidos também pode ajudar a conseguir juros baixos, pois eles representam menor risco para as instituições financeiras. Planejar o uso de renda futura, como bônus ou 13º, permite realizar pagamentos pontuais, reforçando a disciplina financeira.

Uma pesquisa minuciosa ajuda os tomadores a encontrar as melhores taxas de empréstimos disponíveis, garantindo que tomem decisões informadas com base em seu perfil financeiro e capacidade de pagamento, o que leva à obtenção de empréstimos vantajosos.

Obter um empréstimo com taxas de juros baixas exige planejamento cuidadoso e pesquisa. É essencial entender como as taxas funcionam e manter um bom score de crédito.

Comparar diferentes ofertas de empréstimos, considerar empréstimos garantidos, pesquisar instituições financeiras e sincronizar sua solicitação de forma inteligente são passos vitais. Além disso, explorar opções de pagamento antecipado e negociar os termos pode levar a condições melhores.

Crescer seu negócio do zero com pouco dinheiro é possível, mas exige percepções e estratégias que você talvez não espere.

Navegue pelos segredos da amortização de empréstimos e descubra como pagamentos estratégicos podem reduzir significativamente seus juros — liberte sua vida financeira hoje.

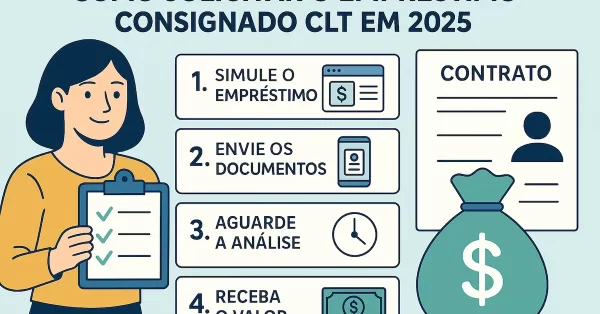

O novo empréstimo consignado CLT surge como uma solução inovadora e acessível, projetada para beneficiar trabalhadores formais, motoristas e entregadores de aplicativos. Com a modernização do processo, a contratação se torna mais simples e rápida, aderindo às necessidades do mercado atual. Continue a leitura para saber mais! Quem tem direito ao empréstimo consignado CLT: critérios […]

Você sabe o que é o empréstimo consignado? Neste artigo te damos algumas dicas sobre o tema! Confira!

Saiba quais as vantagens de uma simulação de empréstimo na sua vida financeira. Confira!

Um empréstimo muitas vezes não é aprovado por inúmeros fatores. Um deles são seus antecedentes Confira os motivos!